- Ünnep

KÖNYVELŐZÓNA.HU Kellemes Húsvéti Ünnepet!

A kisvállalkozó hite a nagyvállalkozó-mester csodatevő erejében sziklaszilárd volt. Ha a nagyvállalkozónak csak a nevét ejtette ki, már úgy tudott a vizeken járni, mint akár a szilárd talajon. Meghallotta ezt a nagyvállalkozó, s azt gondolta: ?Hogyan? Már a puszta nevem is csodát tesz? Milyen nagy és csodálatos lehetek akkor én magam!? Másnap maga is megkísérelte, hogy száraz lábbal átjusson a folyón. Közben így suttogott: ?Én! Én! Én!? De alig érintette a lába a vizet, elmerült, és megfulladt. A hit csodát tesz ? az önimádat halál! Bízz magadban kisvállalkozó! Indiai mese könyvelős átdolgozása 🙂

Többet olvasni... - Adózás rendje

Katások munkaviszonya

[print_link] [email_link] A katás adózás szabályainak változása jelentősen megemelte az ezt választó vállalkozások számát. Persze ezzel arányosan meg is emelkedett azon kérdések száma, hogy mikor van kockázat ennek választásában, azaz, mikor minősítheti át munkaviszonnyá a vállalkozó jövedelmét. Szerződések vizsgálata A vállalkozási szerződés munkaszerződéssé való átminősítése különösen a katások esetében egy állandó fenyegetettséget jelent. A szabályozásból nehezen olvasható ki, de a színlelt szerződésre vonatkozó vizsgálatot két lépcsőben kell elvégezni. Egyrészt meg kell állapítani, hogy a kifizető és a tevékenységet ténylegesen folytató magánszemély között valójában munkaszerződés áll-e fenn. Mondhatnánk, hogy a kata törvényben leírt feltételrendszer is ugyanerről szól, de a két elbírálási folyamat között van különbség. Ebben a fázisban azt kell megvizsgálni, hogy a kifizető mennyiben irányítja a magánszemélyt, azaz: szabályozza a munkavégzés idejét, helyét biztosítja a munkavégzéshez szükséges eszközöket állandó felügyeletet, irányítást gyakorol a munkája fölött Ha már ebben a fázisban arra a megállapításra jutunk, hogy fennállnak a munkaszerződés jegyei, akkor el sem jutunk addig, hogy a katatörvény szerinti hét feltételt vizsgáljuk, azaz máris megtörténhet a munkaszerződéssé való átminősítése a vállalkozói megállapodásnak. Katás ügyeletes orvosok Ha ezen a rostán átestünk, akkor jön a már ismert ?legalább kettő feltétel teljesüljön? szabálya. A szabályokon úgy megyek végig, hogy példaként idevenném az ügyeletes orvos…

Többet olvasni... - Adózás rendje

KATA bevétel bejelentése 1 millió forint felett

[print_link] [email_link] Nem tudjuk, ki hogyan van, amikor fogorvoshoz megy ecsetelésre, mi akkor már szédelgünk, mint a gólyaizé a levegőben, a vérnyomásunk az egekben, a lélegzetünk akadozó, és amikor a székbe ülünk, a pulzusunk megötszöröződik, orrot kell fújnunk, zsibbad a nyakunk, nehezen nyitjuk ki a szánkat. Ha kikandikál a postaládából egy levél sarka, amiből csak annyit látunk, hogy NAV, akkor a többség hasonló tüneteket produkál, mintha fogorvoshoz kellene mennie. Több mint 25 éve könyvelünk, de bizton állíthatjuk, hogy nem kell beretyetyézni… 🙂 A katás vállalkozónak a kata bevallás benyújtásával egyidejűleg be kell jelentenie az adóhatóság számára (2017-ben ennek február 27. volt a határideje), ha egy megrendelőjétől megszerzett bevétele a naptári évben meghaladja az 1 millió forintot, kivéve, ha a bevétel magánszemélytől (nem adózótól) származik. (Ha valaki elmulasztotta volna, akkor hamar-hamar tessék szíveskedni pótolni, visszamenőleg is.) A legtöbben azt gondolják, hogy a kötelező bejelentéshez (már, ha van ilyen ügyfele) egy automatikus NAV ellenőrzés is társulni fog, és ettől sokkal jobban tartanak, mint attól, hogy a bejelentés elmaradása esetén 200ezer Ft mulasztási bírság is “megnyerhető”. Jó, ha tudjuk: a kisadózó vállalkozások üzleti partnereinek (a megrendelőiknek) is adatot kell szolgáltatniuk azokról a kisadózó vállalkozás(ok)ról, amelyeknek a naptári évben 1 millió forintot meghaladó, a…

Többet olvasni... - Általános forgalmi adó

Alanyi adómentes adózónak áfabevallás? Lehetséges. KATA adózóknak is.

[print_link] [email_link] Igen gyakori érv a KATA adózási módot választó, alanyi adómentes vállalkozók között, hogy azért nem kell könyvelő, mert annyira egyszerű, hogy csak a bevételeimet kell összeadnom, és készen is vagyunk. A helyi iparűzési adó (HIPA) és a KATA kapcsán már jeleztük, hogy azért a nem tudás okozhat meglepetéseket is. És most egy másik “meglepetésről” írunk pár sort, amikor az alanyi adómentességet választó adózónak mégiscsak kell, sőt, kötelező áfa bevallást benyújtania. Amikor az alanyi adómentességről egyszerű összefoglalót tettünk közzé, akkor annyi egészen biztos, hogy mindenkiben megmaradt: az alanyi adómentes adózó nem számolhat fel áfát, és nem is igényelhet vissza áfát. Hogyan? Mi van? Akkor miképpen jön ide az alanyi adómentes vállalkozó áfa bevallása? Mondjuk a példát: Tegyük fel, hogy az alanyi adómentességet választó adózónk az IT szektorban fejti ki áldásos tevékenységét, és mondjuk azt, hogy az Európai Közösség területén élő adóalany számára szolgáltatást nyújt. Pl. weblaptervezést, programozási tanácsadást végez, vagy éppenséggel egy Wordpress bővítmény működését javítja ki, és a megrendelő felé számlát bocsájt ki. Mindkettőjük rendelkezik közösségi adószámmal (még az ügylet előtt kiváltva), és fel is tünteti a magyar adózó a számláján ezeket, és még a pénz is megérkezik. Eddig: Great! És ekkor jön a meglepi: A magyar adózónak…

Többet olvasni... - Adó | Járulék | Illeték

KATA és HIPA 2017 – nagyon egyszerűen

[print_link] [email_link] A háromról (3) sokan úgy tartják, hogy szerencseszám, ami a matematikában bizonyított dolog (három a legkisebb szerencsés prímszám – lásd még: Szerencsés számok), de azt azért nem tarjuk valószínűnek, hogy a helyi iparűzési adó (HIPA) tekintetében éppen ezért lenne három választási lehetősége a kisadózók tételes adóját (KATA) választó vállalkozásoknak. 🙂 Rendben. Nézzük először is rettentő egyszerűen, hogy mi a kék ég az a HIPA (helyi iparűzési adó)? Miután a királyság állam begyűjtötte a maga adóit, úgy gondolta, hogy a helyi kiskirályságok önkormányzatok se maradjanak bevétel nélkül, ezért meghatározta, hogy bizonyos keretek között ők is húzhatnak sápot az emberektől, vagyis engedélyezte számukra a helyi adók szedését. 🙂 A helyi adókat többféle szempontból lehet csoportosítani, legtöbbször a vagyoni típusú, a kommunális jellegű, az iparűzési adó csoportosítást használjuk, de most mi az iparűzési adóról beszélünk, annak is csak bizonyos részéről. Ugyancsak egyszerűsítve, általánosabb jelleggel: állandó jelleggel végzett iparűzési tevékenység esetén az adó alapja a nettó árbevétel, csökkentve az eladott áruk beszerzési értékével, a közvetített szolgáltatások értékével, az alvállalkozói teljesítések értékével, az anyagköltséggel, továbbá az alapkutatás, alkalmazott kutatás, kísérleti fejlesztés adóévben elszámolt közvetlen költségével. Aztán – még mindig egyszerűsítve – az adóalapját megszorozzuk az adott helyen kihirdetett, hatályos adókulccsal, máris megkapjuk a…

Többet olvasni... - TB-Bér-Nyugdíj-Munkaügy

Bérek és járulékok 2017-ben, 127.500,- Ft-tól 500.000,- Ft-ig, ezres lépcsőben

[print_link] [email_link] Bizonyára nem mi vagyunk az egyetlenek a könyvelők közül akinek nekiszegezik váratlanul azt a kérdést, hogy mennyi lesz a nettója? mennyi lesz a bruttója? mibe kerül ez nekünk? Természetesen, bérkérdésről van szó! Ennyit szeretne a munkavállaló kézhez kapni (nettó bér), mennyi az bruttóban, és mennyibe fáj majd nekünk? És, hacsak éppen nincsen a fejünkben, akkor vagy saccolunk, vagy kapkodunk a bérprogramunkhoz, vagy egy kalkulátorhoz. Nemrégen felfigyeltünk egy ragyogó táblázatra, amely Oláh Csilla munkája, és a Facebookon, a SzámAdó csoportban tette közzé. Amint megláttuk a táblázat tartalmát, azonnal klaviatúrát ragadtunk, és engedélyét kértük – és kaptuk – a honlapunkon történő közzétételhez. Azon kívül, hogy nagyon-nagyon köszönjük Oláh Csilla munkáját, azt is elmondjuk a táblázatról, hogy minden kis- és közepes vállalkozás főnöke jól teszi, ha egy kinyomtatott példányt magánál tart belőle; nem érheti kellemetlen kérdés egy bértárgyaláson, a bérkalkuláció azonnal a rendelkezésére áll, és két pillanaton belül válaszolni tud a három leggyakoribb kérdésre: mennyi nekem, mennyi neked, mennyi az államnak? Itt, vagy a Letöltések oldalunkról a táblázat azonnal letölthető, használatba vehető:

Többet olvasni... - KATA

KATA bevételi határ 2017. nagyon egyszerűen

[print_link] [email_link] Amilyen egyszerűnek tűnik a KATA adózási mód, annyira nagyszerűen bele lehet keveredni a KATA bevételi határ számításába. Meddig éri meg a KATA? Lenne egy olyan kérdésem, hogy 2016. decemberben, amikor 1-vel megalapítottuk a katás egyéni vállalkozást, akkor abban a hónapban december 12-ig nem kellett volna fizetnem az 50.000Ft-ot? Mert ugyebár, én csak januárban fizettem. Ezért is kérdezem, hogy 500e forint felett számlázhatok 40% adó nélkül? (Bár, mondjuk már mindegy, mert már 600e forint felett vagyok ebben a hónapban.) Egyik kedves Ügyfelünk kérdéséből idézünk A KATA-t, és – általában – minden adót a tárgyidőszakot követően kell megfizetni, a KATA esetében ez mindig a tárgyhót követő 12-e, illetőleg, ha az munkaszüneti napra esik, akkor a 12-ét követő első munkanap. 2016. december 01 – december 31-e közötti időszak KATA adóját 2017. január 12-ig kellett – pótlékmentesen – megfizetni – ezt fizetted meg 2017. január 04-én. A 2017. január havi KATA megfizetésének esedékessége pedig 2017. február 12-én lesz, mivel azonban vasárnapra esik, ezért 13-a lesz a pótlékmentes befizetési határidő. A KATA bevételről nagyon egyszerűen: 2016-ban 6m Ft volt a KATA bevételi határa a teljes adóévben, azaz a január 01 – december 31. között tevékenységét végzőknek. Te egyetlen hónapban tevékenykedtél a 2016-os adóévben,…

Többet olvasni... - Általános forgalmi adó

Az áfa alanyi adómentességről nagyon egyszerűen

[print_link] [email_link] Faék egyszerűséggel: A 2017. január 01. – 2017. december 31. között (teljes évben) az áfa alanyi adómentesség határa 8.000.000 forint. Mi az alanyi adómentesség, mi a 8.000.000 forint értékhatár? A vállalkozások, hacsak nem választották az alanyi adómentességet, a termékértékesítésük és szolgáltatás nyújtásuk után áfát kötelesek felszámolni (vevőik megfizetni), és az áfa összegét az államnak be kell fizetni. Számokkal: ha a termék/szolgáltatás 1.000,- Ft, akkor a vevőnek a 27 %-os áfa kulccsal számított 270,- Ft-ot is fel kell számolni. Így lesz a termék végára 1.270,- Ft, amiből 270,- Ft az államkasszáé. Aki az alanyi adómentességet választja (választhatja), a) az áfa fizetésére nem kötelezett, b) a neki felszámított általános forgalmi adó levonására nem jogosult, c) kizárólag olyan számla kibocsátásáról gondoskodhat, amelyben az áthárított áfa nem szerepel Ilyenkor (alapesetben) áfa-bevallást sem kell benyújtani. Könnyen belátható, ha két árus egymás mellett ugyanazt a terméket árulja, ugyanazt a szolgáltatást nyújtja, az áfás 1.270,- Ft-ért, az alanyi adómentes 1.000,- Ft-ért, akkor nyilvánvalóan az ezer forintos terméket veszik, valamint az áfásnak még el kell számolnia (adminisztrálnia kell) a 270,- Ft-okat, meg be is kell fizetnie a 270,- Ft-okat. Az alanyi adómentesség esetében maga az adóalany (a vállalkozó) mentes az áfa alól, ha ezt választja, és…

Többet olvasni... - Adó | Járulék | Illeték

2016. évi személyi jövedelemadó (szja) bevallás főbb időpontjai

[print_link] [email_link] A könyvelők, könyvelőirodák tisztelettel felhívják az összes normális, félnormális és nemnormális embertársunk figyelmét arra, hogy az adóbevallásában mindenki saját maga döntheti el, hogy miképpen veszi igénybe, vagy éppen osztja meg az adókedvezményeit, a NAV nem fogja tudni senki helyett kitalálni a frankót! Személyi jövedelemadó (szja) bevallás 2016: “2017-től nem kell adóbevallást benyújtani ” (NLCafé), “2017-től lényegében megszűnik az SZJA-bevallás” (Valasz.hu), “Megszűnhet az adóbevallás rendszere”(Origo), és a kedvenceink egyike: “Eltörlik az adóbevallást 2017-től!” (Blikk.hu ) – ha az adóbevallás 2017 kifejezést beírjuk a böngésző keresőjébe, akkor a találati listák élmezőnyében az előbb idézett címekkel találkozhatunk. Csak néhány példa, hogy mit nem tud még a NAV (és esküszünk, hogy ez nem a NAV bűne…): A családi kedvezmény megosztható a párunkkal. Szegény NAV honnan tudná, hogy miképpen szeretnénk megosztani. Hiszen majd nekünk is az év végén derül ki, hogy milyen volt az évünk, hogy célszerű megosztani. Év közben nem vesszük igénybe a családi kedvezményt. Ebből nem az következik, hogy nem is akarjuk igénybe venni. Erről meg tényleg hogyan tudna a NAV? Maradva még egy kicsit a családi körben: honnan lehet kitalálni, hogy az első házasok kedvezményét hogyan kívánja megosztani egymás között az ifjú pár? És, ha egy csintalan és pajzán egyéni…

Többet olvasni... - Adó | Járulék | Illeték

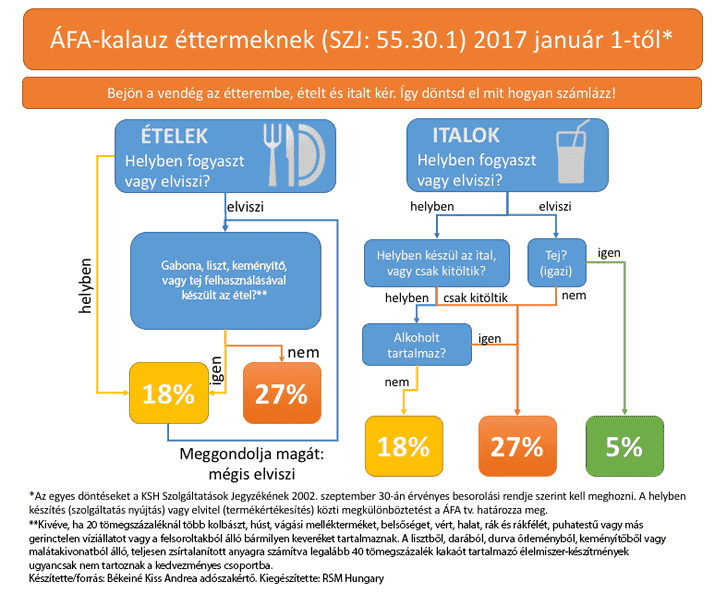

Éttermi étkezés áfakalauz 2017. január 01-től

[print_link] [email_link] Az éttermi áfa körüli “huzavonában” az a dühítő számunkra, hogy azt halljuk: a vendéglősök majd trükközni fognak az áfával pincér legyen a talpán aki ezt meg tudja jegyezni majd a NAV direkt jól megbüntet mindenkit Az áfa törvény 2017. január 01-től hatályos módosításába bekerült egy sor, amely szerint 18 %-os, kedvezményes, áfa hatálya alá tartozik az “Étkezőhelyi vendéglátásban az étel- és a helyben készített, nem alkoholtartalmú italforgalom (SZJ 55.30.1-ből)“. A Nemzetgazdasági Minisztérium Fogyasztási és Forgalmi Adók Főosztály NGM/35453/2016. ? NAV Ügyfélkapcsolati és Tájékoztatási Főosztály 3156729595/2016. ? KSH Módszertani főosztály KSH-10373-2/2016. számon alaposan, 6 (hat) oldalon keresztül elemzi, hogy milyen feltételek mellett alkalmazható az étkeztetési (vendéglátó) szolgáltatások nyújtása során a 18 %-os kedvezményes adómérték 2017. január 1-jétől. Békeiné Kiss Andrea mérlegképes könyvelő, okleveles adószakértő egy ábrában – amely futótűzként terjed az interneten (illusztrációként ehhez az írásunkhoz mi is ezt használjuk, egyben köszönjük a szerzőnek) -összefoglalta a folyamatot, amely – látszatra – nem is olyan egyszerű, mint az áfa törvény említett egyetlen mondata. A dolog lényege tulajdonképpen az, hogy az Áfa tv. szerinti szolgáltatásnyújtásnak kell megvalósulnia, ennek a szolgáltatásnak a Központi Statisztikai Hivatal Szolgáltatások Jegyzékének 2002. szeptember 30-án (!) érvényes besorolási rendje szerint SZJ 55.30.1 alá kell tartoznia, a szolgáltatásnak…

Többet olvasni...