[print_link] [email_link]

Igen gyakori érv a KATA adózási módot választó, alanyi adómentes vállalkozók között, hogy azért nem kell könyvelő, mert annyira egyszerű, hogy csak a bevételeimet kell összeadnom, és készen is vagyunk.

A helyi iparűzési adó (HIPA) és a KATA kapcsán már jeleztük, hogy azért a nem tudás okozhat meglepetéseket is. És most egy másik “meglepetésről” írunk pár sort, amikor az alanyi adómentességet választó adózónak mégiscsak kell, sőt, kötelező áfa bevallást benyújtania.

Amikor az alanyi adómentességről egyszerű összefoglalót tettünk közzé, akkor annyi egészen biztos, hogy mindenkiben megmaradt: az alanyi adómentes adózó nem számolhat fel áfát, és nem is igényelhet vissza áfát.

Hogyan? Mi van? Akkor miképpen jön ide az alanyi adómentes vállalkozó áfa bevallása? Mondjuk a példát:

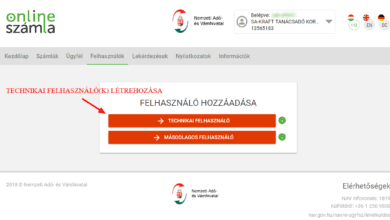

Tegyük fel, hogy az alanyi adómentességet választó adózónk az IT szektorban fejti ki áldásos tevékenységét, és mondjuk azt, hogy az Európai Közösség területén élő adóalany számára szolgáltatást nyújt. Pl. weblaptervezést, programozási tanácsadást végez, vagy éppenséggel egy Wordpress bővítmény működését javítja ki, és a megrendelő felé számlát bocsájt ki. Mindkettőjük rendelkezik közösségi adószámmal (még az ügylet előtt kiváltva), és fel is tünteti a magyar adózó a számláján ezeket, és még a pénz is megérkezik. Eddig: Great! És ekkor jön a meglepi:

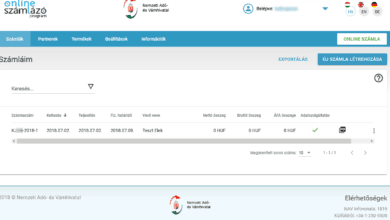

A magyar adózónak abban a hónapban, amikor a közösségen belüli szolgáltatásnyújtásról számlát állít ki, és megérkezik az ellenértéke, áfa (2017-ben 1765-ös) bevallást kell tennie, és még közösségi összesítő nyilatkozatot (2017-ben 17A60) is be kell nyújtania.

Hogy miért?

Azért, hogy ne tűnjék annyira rossz hírnek az egész, mondjuk a jobbik oldalát: A közösségi szolgáltatásnyújtás árbevétele, – vagyis az előbbi példában említett szolgáltatás értékesítése a közösség területére ? nem számít bele az alanyi adómentesség 8 milliós éves értékhatárába. (A KATA 12millióba beleszámít, nehogy valaki félreértse!)

Az áfa törvény értelmében az adóalany az alanyi adómentesség időszakában nem járhat el alanyi adómentes minőségében, a külföldön teljesített szolgáltatásnyújtása esetében. Magyarán, az áfa szempontjából az általános szabályok szerint adózókra vonatkozó előírások szerint kell eljárnia, azért, mert ezt úgy mondják, hogy ez az áfa területi hatályán kívüli szolgáltatás-értékesítés.

“Általános szabály, hogy adóalany részére nyújtott szolgáltatások esetében a teljesítés helye az a hely, ahol a szolgáltatás igénybevevője gazdasági céllal letelepedett, gazdasági célú letelepedés hiányában pedig az a hely, ahol lakóhelye vagy szokásos tartózkodási helye van.

Nem adóalany részére nyújtott szolgáltatások esetében a teljesítés helye az a hely, ahol a szolgáltatás nyújtója gazdasági céllal letelepedett, gazdasági célú letelepedés hiányában pedig az a hely, ahol lakóhelye vagy szokásos tartózkodási helye van. ” (ado.hu szakcikkéből)

Ugye, nem árt, ha az embernek van egy jó könyvelője, aki odafigyel a részletekre? 🙂

Üdv Könyvelőzóna!

Elég speciális kérdésem lenne. Alanyi adómentes Katás vállalkozó vagyok. A megrendelőmnek olyan számlára lenne szüksége ami tartalmazza a munkadíjamat illetve az anyaszükséglet díját. Namármost ha én kifizetem az üzletben a a felhasznált anyagot áfával együtt és ezt az árat tüntetem fel az általam kiállított számlán (egyáltalán megtehetem ezt? vagy csak nettót írhatom rá? vagy ráírhatom egyáltalán? ) akkor később én visszaigényelhetem ezt az áfát? A megrendelő ugyanis csak a nettó árat akarja fizetni.

Előre köszönöm a válaszát.

Kedves Béla!

Nagyon-nagyon nem szívesen mondjuk, de most ez az a pillanat, amikor azt kell, hogy mondjuk: igen gyorsan konzultáljon a könyvelőjével!

Azelőtt egyeztessenek, mielőtt nagyobb lenne a baj!

Igen, tudjuk. Sajnos, tipikus viselkedésforma néhány vállalkozónak magát nevezni merészelő “hűbérúrtól”; hülyeségekre kényszeríti a jóhiszemű, egyébként sem ragyogó helyzetben lévő kisvállalkozót. 🙁

A konkrét kérdés(ei)re: Nincs annak semmilyen akadálya, hogy ön a számláján külön tüntesse fel a felhasznált anyagot, és a munkadíját. Mivel ön alanyi adómentes (aam) vállalkozó, ezért – ennél a megoldásnál – bruttó áron kell feltüntetni az árat, hiszen nincs áfa levonási joga.

Később sem igényelheti vissza az áfát. Az aam-nek egyik lényege éppen az, hogy nem számolhat fel áfát, és nem is vonhat le áfát.

Azt a megrendelőt hagyja ott sürgősen, aki csak az eredeti nettó árat akarja megfizetni; keressen más palimadarat, fagy csinálja meg saját magának! Vagy pedig: fizesse meg tisztességesen az ön bruttó költségét és munkáját!

Köszönöm válaszát.

Kedves “Könyvelőzóna” 🙂

2014 óta főállású KATÁ-s egyéni vállalkozó vagyok EU-s adószámom is van, alapvetően magyar ügyfelekkel dolgozom, de 2018-ban honlapfejlesztés ürügyén dolgoztam külföldre is. Volt néhány EU adószámmal rendelkező külföldi ügyfelem, egy osztrák, EU adószámmal nem rendelkező ügyfél, valamint egy svájci cég (ugyancsak EU adószám nélkül). A NAV oldalán készítettem egy adónaptárt és akkor jöttem rá, hogy valamit elmúlasztottam. Tudom, hogy eső után köpönyeg, de érdekelne, hogy hogy kell(ett volna) kiállítanom helyesen a számlákat, jól csináltam-e. A számlázz.hu rendszerét használom, az adószámos EU-s ügyfelemnél magától odarakta az ÁFÁ-hoz, hogy Within the EU: 0, az EU adószámmal nem rendelkező osztrák és svájci ügyfeleknél meg azt, hogy Not registered for VAT: 0. Ez jó így? Kimaradt az info, hogy ezekről kellett volna bevallásokat benyújtani, hogyan tudom pótolni. A 8 milliós alanyi áfamentes határt nem léptem át, könyvelőm nincs, úgyhogy nem nagyon tudok kitől kérdezni 🙁 A cikket és válaszukat előre is köszönöm,

Üdvözlettel

Krisztina

Kedves Krisztina!

A kérdésére választ kaphat a honlapunkon szereplő másik írásunkból: https://konyvelozona.hu/kulfoldre-nyujtott-szolgaltatasok-afaja-egyszeruen/

Azt nem mondjuk, hogy az adózást, számvitelt, könyvelést nem lehet megtanulni az internetről, szabad fórumokból, honlapokról, de okos ember nem dr. Google segítségével “távdiagnosztikálja” és gyógyítja saját magát…

(Vagy, ha mégis, akkor számoljon azzal a következménnyel, hogy egy karakterhiba az adatbázisban és a DNS láncunkban egy parancs máshogy fut le, és ott fogunk állni regggel a buszmegállóban, a legnagyobb tömegben, és nem értjük, hogy miért feltűnő, hogy a vállig érő hullámos hajunkba 2 csíkot nyírtunk nullás géppel… 🙂 )

Valóban van tennivalója, amelyet, ha megtesz, nem jár hátrányos következménnyel, nem úgy, ha nem teszi meg…

Tisztelt Címzett!

Az én esetemben főállás Katás EV szeretnék lenni, van egy Németországi cég, amelynek rendszeresen szeretnék számlázni és valószínűleg át fogom lépni a 12 milliós határt egy évben. Ha jól értem a fent leírtakat én választhatom az alanyi adómentességet, mivel közösségen belüli szolgáltatás nyújtás nem számít bele az alanyi adómentesség 8 milliós értékhatárába és mindenképpen be kell adnom a a 1765 és a 17A60 nyomtatványokat?

A másik kérdésem a számlázásra vonatkozna. Hogyan kell kiállítanom a számlát közösségen belüli cégek részére és miket kell rajta feltüntetnem?

Példa:

Számla kiállítás 2017.09.30, fizetési határidő 8 nap, összeg 1.250.000,-Ft

az áfa tétel 0 és netto=bruttó?

Köszönöm a választ!

Kedves Norbert!

Annyi igaz, hogy közösségi szolgáltatásnyújtás árbevétele nem számít bele az alanyi adómentesség 8 milliós éves értékhatárába, ha az ügylet teljesítési helye nem belföld. (áfa tv. 2. § alapján).

A 12 milliós határ átlépése esetén, ha nem kell a naptári év minden hónapjában megfizetnie a tételes adót ? például azért, mert év közben választotta a KATA szerinti adózást ?, akkor a tételes adófizetéssel érintett hónapok számának és 1 millió forint szorzatának összegét meghaladó bevétele után kell megfizetnie a 40 százalékos mértékű adót.

A számlázáskor mindkét fél érvényes közösségi adószáma is kötelezően szerepeltetendő, az áfa nem 0 (nulla), hanem kihúzva, merthogy nem járhat el ilyenkor alanyi adómentes mivoltában, és a számlán fel kell tüntetni az áfa területi hatályán kívül megjegyzést.

Nincs ugyan akadálya a forintban történő számlázásnak, de feltehetően euróban fognak üzletelni, nem? És akkor még az árfolyammal is kell törődni.

Engedje meg, hogy ajánljuk magunkat könyvelésre; online könyvelésünkkel szívesen állunk rendelkezésére, már az alakulástól kezdve is.