Óvatosan nyissa meg mindenki a csapokat, de még a sütőajtókat is, mert már jó pár napja arról ömlenek a híradások, hogy minden Magyarországon bejegyzett gazdálkodó szervezetnek kötelessége a NAV felé a gazdasági eseményéről kiállított számláiról – annak áfatartalmától függetlenül – adatot szolgáltatni, 2020. július 01-én, 0 óra 00 perctől kezdődően.

Tapasztalataink alapján azt mondjuk, hogy Ügyfeleink közel 100%-ának alig van tennivalója; már túl vannak a regisztrációs és beállítási folyamatokon. Minden érintettnek – akár Ügyfelünk, akár nem – javasoljuk, hogy ellenőrizzék le az online számlázójuk tesztfelületén, hogy a NAV online adatszolgáltatási felülettel történő összekapcsolás működik-e!

Természetesen, nem lehet mindenki olyan szerencsés, hogy mi könyveljünk számukra, avagy nem tőlünk rendelte meg a beállításokat, avagy elvétve előfordulhat, hogy “stikában” a könyvelővel megegyezett, hogy az egy-kettő-három kézi számlatömbből származó számlát – minden tiltás ellenére – feldolgozza a könyvelő (ha már egyszer a sógor-koma-rokon-barát-haver-tettestárs-országa vagyunk), így most sajnálattal kell mondanunk: Tovariscsi, konyec! Itt az idő a NAV számlaadat-szolgáltatás regisztrációra!!

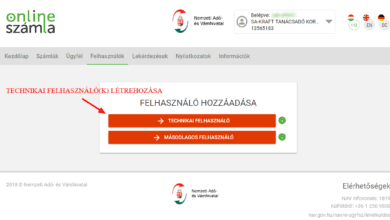

(Ajánljuk mindenki szíves figyelmébe a NAV Adatszolgáltatásra kötelezett adózói regisztráció útmutató című, és a NAV adatszolgáltatásra kötelezett technikai felhasználó létrehozása című írásainkat, amelyek lépésről-lépésre, képekkel illusztrálva kalauzolják a kötelezetteket a regisztráció és a beállítások rögös útján, hogy a kötelezettségeiknek eleget tehessenek.)

Információink szerint a NAV mintegy három hónapnyi türelmi időt követően “élesben tüzel” azon adózókra, amelyek nem tesznek eleget a számla adatszolgáltatási kötelezettségeiknek. Miben fáj majd ez? Tessék megkapaszkodni; magánszemélyeknél 200e Ft/számla, a többieknél 500e Ft/számla.

Igen: számlánként!

Tudni illik ugyanis, “Ha a számla, számlával egy tekintet alá eső okirat kiállítására 2020. július 1-jén vagy azt követően kerül sor, a számlaadat-szolgáltatási kötelezettséget az Áfa tv. 2020. július 1-jétől hatályos előírásai szerint kell teljesíteni (vagyis függetlenül attól, hogy van-e áthárított áfa és milyen összegben, adatszolgáltatás teljesítendő minden olyan számláról, számlával egy tekintet alá eső okiratról, amit egy másik belföldön nyilvántartásba vett adóalany részére, belföldön teljesített ügyletről állítottak ki).“

Az adatszolgáltatás a bizonylat kibocsátását követő naptári napon belül teljesítendő, ha a számlában vagy számlával egy tekintet alá eső okiratban az áthárított adó összege eléri vagy meghaladja az 500 000 forintot. Egyéb esetben a kibocsátást követő négy naptári napon belül köteles adatot szolgáltatni! (Emlékeztetőül: a teljesítést követően maximum 8 napon belül kötelező a számlakibocsájtás – természetesen, minden egyéb más feltétel megléte mellett.)

A regisztráció után más tennivaló nincs, mint egy online számlázót választani, és ott beállítani az adatokat.

Ajánlataink az online számlázóprogramok közül (ingyenes és fizetős számlázók, és a legjobbak közé sorolhatjuk őket). Megtekintéshez, regisztráció indításhoz kattintson arra a hivatkozásra, amelyikről úgy gondolja, hogy a legjobb a szervezet számára:

INGYENES és MOBILESZKÖZÖN IS HASZNÁLHATÓ:

| BILLINGO | SZAMLAZZ.hu | BIZXPERT |

FIZETŐS és MOBILESZKÖZÖN IS HASZNÁLHATÓ:

| BILLINGO | SZAMLAZZ.hu |

INGYENES és MOBILESZKÖZÖN IS HASZNÁLHATÓ NAGYON TÜRELMESEKNEK:

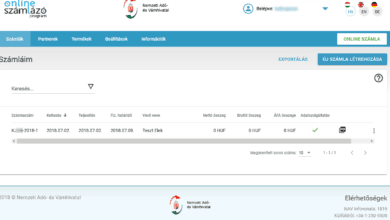

| NAV ONLINE SZÁMLÁZÓ |

Ha valaki elakadna, elveszettnek érzi magát a kérdésben, bátran érdeklődjön könyvelőjénél; minden könyvelő – normális díjtétel ellenében – áll az Ügyfelei rendelkezésére!

—

|

| ||||||||||||||||||

Üdvözlet!

Lakást adok ki magánszemélyként magánszemélynek, adószámot nem váltottam ki. Tételesen számolom el a költségeket. 2020. július 1. óta viszont, ha számlát kérek az ingatlanbérbeadás érdekében felmerült költségemről, az eladó kéri az adószámomat, anélkül nem ad számlát. Adószámom nincs, az adóazonosító jelet kell ilyen esetben megadni?

Köszönöm a választ

Kedves Évs!

Annak a figyelmetlen, alulképzett, ostoba eladónak a főnökének az édes ángyikáját!

1. Bárki kér számlát – legyen szó termékértékesítésről, avagy szolgáltatásnyújtásról – az ELADÓNAK KIFEJEZETT KÖTELEZETTSÉGE, törvényi előírások okán, SZÁMLÁT KIBOCSÁTANI!

Mindegy, teljesen mindegy, hogy a vevője magánszemély,avagy nem magánszemély.

2. A számla kibocsátójának az csak egy technikai kérdés kell (szabad), hogy legyen, hogy van-e a vevőnek adószáma, avagy nincs adószáma.

3. Az adóazonosító jel (AAJ) személyes adat, a számlázáshoz jogszerűen nem kérheti az eladó, és önnek sem kell kiadni (kivéve néhány különleges előírást).

4. Az eladónak egyszerű a feladata:

a.) Ha számlát kell bármilyen okból (mert pl. kérték tőle) kiállítani, akkor meg kell kérdeznie: Magánszemélynek lesz a számla, avagy nem? [Ugye, hogy nem egy túlbonyolított kérdés?]

b.) Ha a számla kiállítását magánszemélyként kérik, akkor az eladó elkéri a vevő nevét, a vevő lakcímét, és jelöli a programjában, hogy nincs adószáma a vevőnek. Más, tényszerű kérdése ezzel kapcsolatban nem lehet!

c.) Ha a számlát nem magánszemélyként kérik, akkor az eladó elkéri a vevő szervezet/vállalkozás nevét, a vevő szervezet/vállalkozás címét, és a vevő szervezet adószámát.

Ténykérdés, hogy a számla kiállítójának és a vevőnek is fokozott figyelemre van szükség ahhoz, hogy az adószám helyes legyen, és valóban a vevőé legyen (erre különféle algoritmusok vannak beépítve a használatos számlázóprogramokba), mert a számla lezárásakor a számlázóprogram azonnal beküldi a NAV-nak az adatokat. A kézi számla adattartamát pedig 4 napon belül kell tételesen “bepötyögni” a NAV megfelelő felületére.

Ügyelni, figyelni mindkét fél esetében még arra kell, arra érdemes, hogy ott, ahol pénztárgép üzemel, a PÉNZTÁRGÉPBE RÖGZÍTÉS ELŐTT, A PÉNZTÁRGÉP-NYUGTA KIADÁSA ELŐTT JELEZNI KELL AZ ESETLEGES SZÁMLAIGÉNYT! Az online pénztárgépek a nyugta kibocsájtásakor azonnal közlik a NAV-val az adatot, és ilyenkor a számla adatközlés okán kétszer kell a bevételt keresni, kétszer kell adózni, kétszer kell az áfát megfizetni…

Összegezve: kérjen számlát, az eladónak kuty.köt. adószám nélkül is számlát adnia, adóazonosító jelét ne adja ki!

Nagyon jók és érthetőek az információik. Köszönjük. A “teljesítést követően 8 napon belül ki kell állítani a számlát”-tal kapcsolatban szeretnék kérdezni. Mi van olyankor, ha a számla kiállítója akadályoztatva van (pl. egy kórházi tartózkodás esetén)? Adott esetben egy lakásbérleti díj számlát, amelyet minden hó elsején szokott kiállítani, elsejei teljesítési határidővel, kiállíthat-e mondjuk adott hó 11-én, 11-i teljesítési határidővel? Sehol nem található erre útmutatás, pedig nem egy életszerűtlen helyzet. Mit lehet tenni ilyen esetben?

Kedves Kovács Rita Úrhölgy!

Köszönjük szépen a dicséretet! Tényleg, igazán jól esik!

Nem a számlakiállítás jelenti magát a teljesítést! Egy termékértékesítés, avagy egy szolgáltatásnyújtás akkor történik meg, amikor az a maga fizikai valójában, ténylegesen megtörténik (átvesszük az árut/terméket – megszagoljuk, simogatjuk, beleharapunk, sarokba állítjuk stb. A szolgáltatásnyújtás teljesítése akkor történik meg, amikor a kínált szolgáltatásra azt mondjuk,; köszönjük szépen, jól laktam, elég lesz, jó lesz, tetszik, köszönöm, jól esett stb.

Többnyire ezek azok a pillanatok, amikortól valamiféle bizonylatadási (nyugta és/vagy számla) kötelezettség keletkezik, merthogy ki is fizetnek bennünket, és ezt kell valamilyen módon nyugtázni. Ha mást nem ír elő a jogszabály, akkor innen ketyeg az óra, amikor a vevőnknek valami fecnit kellene adni az ügyletről, ha pénztárgép használatára kötelezett, akkor azonnal, a kp. átvételekor, ha a tyúkfarmon 1200 csirkét beoltott, és a szolgáltatás igénybevevője utalással fog fizetni, akkor van max. 8 napja, hogy a farmról elballagjon, és valahol kiállítsa azt a nyomorult utalásos számlát (nyilván, a kiállító érdeke, hogy mielőbb fizessen a vevő, de sokszor – többnyire a trehányság, feledékenység okán is – jól el tudnak csúszni a határidők.

Akkor, ha a teljesítés és a számla kiállítására rendelkezésre álló időszakban rajtunk kívülálló ok miatt nem tudjuk a számlát kiállítani szabályos időben, csak nagy késésel jutunk alkalmas helyzetbe, ki kell állítani a számlánkat, ahogyan az akadály elhárul. Nade!!! A teljesítés időpontja nem fog megváltozni attól a ténytől, hogy elháríthatatlan külső akadály miatt nem tudtunk számlázni; nagyjából, akármikor pótoljuk a számlakiállítást, a tekjesítés időpontja nem változik, csak a kiállítás és/vagy a fizetési határidő lesz más – KIVÉVE…

Vannak olyan szolgáltatások, amikor a számlára írt (áfa törvény szerinti) teljesítési időpont attól függően változik, hogy mikor állítják ki a számlát, és az ingatlan bérbeadása is pontosan ilyen, már alaphelyzetben is. Ezt úgy hívják, hogy időszakos elszámolású ügyletek, és a teljesítési időpontok alakulását az áfa törvény 58. §-a szabályozza.

Nagyon kevés kivételtől eltekintve, ha egy határidőt elmulasztunk, mert valami külső ok miatt nem áll módunkban a kötelezettségünket az eredeti időpontban teljesíteni, az akadály megszűnését követő x napon belül teljesítenünk (pótolnunk) kell, a pótlással egyidőben benyújtott kimentési kérelemmel, igazolással egyidejűleg.

A konkrét kérdésre pedig az lenne a válasz, hogy a magánszemélynek a lakásbérleti szerződés után nincs számlakiállítási kötelezettsége, nem is számlát kell(ene) kiállítani, hanem – mindössze és maximum – számlát helyettesítő okiratot, de legjobb egy pénztár bevételi bizonylat.

(Tehát, így számlakésedelembe sem tudna esni.)

Az is egy megoldás ilyenkor, ha azt mondják a bérlővel közösen; nem havonként történik a fizetés, hanem pl. negyedévente, avagy , ahogyan módosítják a bérleti szerződést – szabadon… 😉

Nagyon szépen köszönöm a tájékoztatást, újdonság számomra, hogy nem kell számla, ugyanis a lakás bérlője egy cég (korábban magánszemélyként bérelte, akkor bevételi bizonylatot kapott). Ők hogyan tudnák másként elszámolni, ha nem adok számlát? Ráadásul jelenleg számlatömböt használok, de lelkiismeretes kisangyalként már regisztráltam a NAV-hoz és a számlázz.hu-hoz is. Akkor ez tulajdonképpen felesleges volt, nincs is adatszolgáltatási kötelezettségem? Törölhető a regisztráció a NAV rendszeréből? Vagy maradhat a regisztráció, de továbbra is a számlatömböt használom, csak nem töltöm fel az adatait? Ez esetben nem fogok hiányozni a NAV-nak?? Nehogy üldözzön :-)) Egyébként még nem küldtem be a számlázó program használatát bejelentő lapot az ÁNYK-s programmal, onnan biztosan visszavonni a regisztrációt.

Kedves Kovács Rita Úrhölgy!

Az ingatlan bérbeadása – látszólagos egyszerűsége ellenére – kellően bonyolult kérdés tud lenni, mert egyrészt az élethelyzetek mindekinél mások, amelyet a szabályozás nem képes követni/leképezni, másrészről az adószámos magánszemély adójogi helyzete is kellően labilis, amorf állapotú, néha nagyon nehéz helyesen besorolni, még a szakembernek is – különösen távolról, fontos kiegészítő információk hiányában.

Az egész “bajság” ott kezdődik/kezdődött, hogy a bérbeadáshoz nem kötelező adószámot kiválasztani (akkor, amikor kezdték, még lehet, hogy igen), és nem kellett számlát kibocsájtani, akár magánszemélynek, akár cégnek adják bérbe az ingatlant. Nade, lévén mi magyarok, nagyon érdekes emberek, ha nincs, akkor is csinálunk magunknak gondot; a bérleti szerződés + kp. átvételi bizonylat (utalási bizonylat) kombó helyett el kezdtünk számlázni, és megteremténk a tökéletes káoszhoz vezető hadi utu reá… 🙂

Ha van adószáma, akkor az a NAV álláspontja, hogy mivel belföldi adóalany, ezért adatot kell szolgáltatnia a belföldi adóalany számára kiállított számláról (értékhatártól függetlenül) [lásd: Kérdések és válaszok az online számlaadat-szolgáltatásról – Az adatszolgáltatás 2020. július 1-jétől hatályos változásaihoz kapcsolódó kérdések.

Legjobb, ha a kérdésével kapcsolatban a könyvelőjéhez fordul, aki segít az öntől kapott adatok, tények, történések, célok tisztázását követően a leghatékonyabb megoldással tud szolgálni.