Frissítés (2018.11.26.): Írásunk közzétételét követően Ruszin Zsolt úr, az MKOE (Magyar Könyvelők Országos Egyesülete) alelnöke 2 fontos észrevételt tett, amelyeket tartalmilag beillesztettünk a cikkünkbe. Köszönjük szépen a kiegészítést!

“Alanyi adómentesség értékhatára 12.000.000,- Ft 2019-től” kürtöltük széjjel 2018. október elején, amikor az MTI közzétette: “…akár már jövőre négymillió forinttal 12 millió forintra emelkedhet az általános forgalmi adót (áfa) érintő mentesség felső összeghatára a legkisebb vállalkozásoknál.”

Ugyancsak az elsők között tudattuk, hogy a Kormány a T/2931 számon benyújtotta a változtatásról szóló javaslatát, és nincs abban sem meglepetés, hogy a Magyar Közlöny 184. számának megjelenéséről, amellyel az eredeti hír igazzá vált, a megjelenés napján tudattuk olvasóinkkal. Nem azért, mert erre-arra kiküldött tudósítóink lennének (hiszen a fenekünk is kilátszik a gatyánkból, nem állami, pénzzel kitömött hírharang vagyunk), hanem tudjuk, hogy vállalkozások tízezreit érintő kérdésről van szó, Ügyfeleinket közvetlenül érintő kérdésről, így éjjel-nappal rajta voltunk minden szóba jöhető rezdülésen…

Ugyancsak az elsők között tudattuk, hogy a Kormány a T/2931 számon benyújtotta a változtatásról szóló javaslatát, és nincs abban sem meglepetés, hogy a Magyar Közlöny 184. számának megjelenéséről, amellyel az eredeti hír igazzá vált, a megjelenés napján tudattuk olvasóinkkal. Nem azért, mert erre-arra kiküldött tudósítóink lennének (hiszen a fenekünk is kilátszik a gatyánkból, nem állami, pénzzel kitömött hírharang vagyunk), hanem tudjuk, hogy vállalkozások tízezreit érintő kérdésről van szó, Ügyfeleinket közvetlenül érintő kérdésről, így éjjel-nappal rajta voltunk minden szóba jöhető rezdülésen…

Miután az átmeneti szabályozásról is szót ejtettünk, hirtelen megugrott azon kérdések száma amelyek jellemzően, nagyjából így szólnak:

KATA-s vállalkozóként alanyi adómentességet választottam. Tavaly 8 millió forint alatt volt a bevételem, idén is erre számítottam, de kaptam egy megrendelést amiből adódóan decemberben valamivel túllépném a 8 milliós határt, de 12 millió forint alatt maradna az éves bevételem.

Mivel a fent említett törvénymódosítás életbe lépett, és 2019-től 12 millió forint lesz az új alanyi adómentes határ, illetve átmeneti szabályozás is van (ha jól értem), a kérdésem az lenne, hogy így is adóval kell-e azt a számlát kiállítanom, amivel idén átlépem a 8milliós határértéket? Ugyanúgy be kell jelentkeznem áfakörbe is, vagy vehetem úgy, mintha 12 millió forint lenne a határ már idén is?

Mivel jelenleg a 2018-as évet írjuk, így a 2018-as adóévre érvényes szabályoknak kell megfelelni, így teljesen egyértelmű, hogy azt a számlát, amellyel az alanyi adómentes adózó eléri, vagy meghaladja a 2018-ra érvényes alanyi adómentesség 8m Ft-os határát, azt már áfával növelt összegben kell kiállítani!

Teljesen mindegy, hogy ezt a számlaértéket 2018. júniusában, októberében, ma, vagy december 31-én értük el; ezt a számlát, és az év utolsó napjáig kiállított összes további számlát úgy kell kiállítani, hogy a vállalkozás áfás! (Ne kelljen azt külön mondanunk, hogy az áfa határ elérését, természetesen, a Nemzeti Adó- és Vámhivatal felé a megfelelő nyomtatványon jelezni kell. 😉 )

Na, és mi az az átmeneti szabály?

Nagyon sokan nem tudják, ha valamely’ vállalkozás az alanyi adómentesség határának elérése miatt áfa körbe tartozik, akkor az elérés időpontjának évében, és további kettő évben kötelezően az áfa körbe kell, hogy maradjon, 27%-kal drágábban kell termékét/szolgáltatását nyújtania, mint a határt el nem érő versenytársainak. Szívás, nem?

Az átmeneti szabályok viszont éppen ezt a hátrányt, ezt a szívást igyekszik megszüntetni; ha 2018. december 31-ig terjedő időszakban a vállalkozás ugyan elérte és/vagy meghaladta a 8m Ft adóalapba számított bevételt, de nem érte el a jövő évre (2019-re) érvényes 12m Ft-ot, akkor ismételten választhatja – egyszerű bejelentéssel – 2019-re is az alanyi adómentességet.

Figyelem! Van még egy jó hírünk: A 2019.01.01-től hatályos áfa törvény kiegészül egy új, paragrafussal, ami ezt mondja:

“324. §. (2) Az (1) bekezdésben foglalt feltételek fennállása esetén az adóalany az alanyi adómentességet 2019. naptári évre abban az esetben is választhatja, ha a 191. § (3) bekezdésében rögzített időtartam még nem telt el.”

Magyarra fordítva ez azt jelenti, hogy nem csak a 2018. évben határértéket átlépőkre igaz az ismételt választás lehetősége, 2019-től az is választhatja az alanyi adómentességet, aki a korábbi években lépett értékhatárt, de a 12m Ft-ot nem haladta meg az adóalapba számító bevétele.

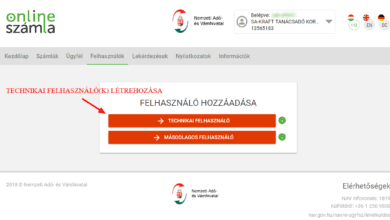

Figyelem! Ha 2018. december 31-ig elfelejti valaki, és nem jelenti be a NAV-nak, hogy a feltételeknek megfelel, ismét alanyi adómentes kíván lenni akkor – ebben a tekintetben – neki reszeltek; a bejelentés elmulasztása jogvesztő hatályú – sem kimentésre, sem magyarázatra, sem utólagos igazolásra nincs lehetősége; marad még 2 évig áfakörös.

Itt kell megjegyezni, hogy még erre a jogvesztő mivoltra is létezik orvosság (idézzük Ruszinn Zsolt úr – elsősorban szakmabelieknek emészthető formátumú – kiegészítését:

“Kijavítási kérelem az Áfa-tv. 257/F. §-a alapján:

Az adóalany az állami adó- es vámhatósághoz benyújtott kijavítási kérelem útján a bevallások utólagos adóellenőrzésének megkezdését megelőzően, az adó megállapításához való jog elévülési idején belül, kezdeményezheti az Áfa tv. 88. § (1) bekezdés, 192. § (1) bekezdés, 196/G. § (1) bekezdés, 197. § (1) bekezdés, 212/A. § (1) bekezdés, 218. § (1) bekezdés, 220. § (1) bekezdés, 224. § (1) bekezdés szerinti választásának vagy választása hiányának módosítását, feltéve hogy a módosítás nem érinti az általa megállapított és bevallott adóalap, fizetendő adó es az előzetesen felszámított, levonható adó összegét.(192. § az alanyi adómentesség).”

Akinek hasonló gondjai, kételyei vannak, azoknak javasoljuk – ha még nem lenne -, forduljanak könyvelőjükhöz/adótanácsadójukhoz, hogy mikor mit kell tenni, mit lehet tenni.

Mi úgy tartjuk, úgy véljük, abban hiszünk, hogy a vállalkozásoknak, a vállalkozónak nem azért kell egy könyvelő, mert nem lenne képes a sok szabály közötti eligazodást megtanulni, hanem azért, mert a legfőbb dolga a vállalkozás működtetése. A könyvelő az ő munkatársa, aki tehermentesíti, akinek a tudása biztosítja, hogy a vállalkozónak felesleges energiákat ne kelljen beleölnie egy másik szakma megtanulásába. A vállalkozó kettő dologhoz értsen kiválóan: saját vállalkozásához, és a hozzá szükséges munkatársak kiválasztásához!

Ha úgy érzi, hogy könyvelőre van szüksége, akkor – a kollégáinkon túlmenően – ajánljuk önmagunkat: online kata számviteli munkák végzéséhez vegye fel velünk a kapcsolatot a KAPCSOLAT menüpontban megadott elérhetőségek valamelyikén.

Tisztelt könyvelőzóna!

Jelenleg is ÁFA alanyos a Bt-m.

2018-ban 11.240.000 Ft bruttó bevételem volt.

A könyvelőm nem jelentett át ÁFA alanyi mentesnek.

Kérdésem a következő: idén van e valami törvényes lehetőség ezt korrigálni?

Válaszukat köszönöm!

Tisztelt Király Sándor Úr!

Lehetséges, hogy jó oka volt a könyvelőjének arra, hogy nem lett alanyi adómentesnek átjelentve, hiszen vannak olyan esetek, amikor valami akadálya van ennek. Igazán a könyvelőjével kell erről – de nagyon sürgősen – beszélni.

Természetesen, van “gyógyszerezési ehetőség”. https://konyvelozona.hu/2018-ban-atleptem-az-alanyi-adomentesseg-8m-ft-os-hatarat/

Tisztelt Könyvelőzóna!

Alanyi adómentes katás vagyok (voltam?) és csak most vettem észre (tehát a NAV felé még nem történt bejelentés), hogy a 2018. évben 200.000 Ft-tal átléptem a 8.000.000 Ft bevételi határt. Milyen retorzióval kell számolnom a NAV részéről? (Az áfán felül, az is éppen elég)

Van esetleg mégis valami visszamenőleges lehetőségem arra (számla lerontás vagy egyéb), hogy 2019-ben is aam maradhassak? Nem szeretnék áfázni és vállalkozói számlát nyitni (eddig nem kellett)…

Előre is köszönöm a segítséget!

Tisztelt Nagy László Úr!

Köszönjük szépen megtisztelő bizalmát, hogy tőlünk kér tanácsot!

Úgy véljük, hogy kérdésére adandó válaszunk nagyon is közérdeklődésre tarthat számot, hogy szentelünk neki egy rövid bejegyzést a honlapunkon – reméljük, hogy még többeknek is segítséget, reményt és megoldást jelenthet.

Kérjük, nézzen vissza kissé később honlapunkra!

Tisztelt Könyvelőzóna!

Gyors válaszukat köszönöm szépen, figyelemmel kísérem a további bejegyzéseiket.

Kedves Nagy László Úr!

Nagyon szívesen! Már “meg is zenésítettük”. 😀 A bőséges válasz honlapunkban közzétett írásunkban olvasható.

Reméljük, segíthettünk!

Tisztelt Kőnyvelőzóna! Eddig Evás vállalkozó voltam.Kiléptem az Evá-ból.A Katat választottam,alanyi áfamentességgel.

Közeledek a 12milliós határhoz.A bevétel szempotjából az áfával növelt érték nem érheti el a 12milliós határt?Vagy csak a nettot kell figyelembe venni?

Tisztelt Kuczogi Dénes Úr!

Árbevétel mindig a nettó, másképpen: áfamentes, (adóba számító) bevétel. Az áfa nem a vállalkozó bevétele, hanem az állam megbízásából kezeli (átmenő tétel), és el kell vele számolni az állam felé.

A vállalkozás a 8m Ft-os határt (vagy év közben kezdő a napra számított időarányos határt) átlépte, és attól a számlától kezdve már minden számlát áfával növelten kellett, hogy kiállítsa, és áfabevallást benyújtania. Remélhetőleg a nettó összege közeledik a 12m Ft-hoz!

Javasoljuk, egyeztessen a könyvelőjével. 😉

Önök szerint 1 személyes élelmiszerboltnak kb 10 milliós évi forgalommal melyik adózási forma lenne kedvezőbb?

Tisztelt Hanig János Úr!

Sajnálatos módon, ahogyan egy orvos sem tud távdiagnózist felállítani, vagy az autószerelő sem tudja az autó nélkül megállapítani a bajt, a könyvelő sem varázsgömbből dolgozik. 🙁

Pontosan ez az a kérdést, amit a könyvelőjével kell átszámolni, átbeszélni.

(Valóban, ez olyan csekély forgalom – akár bruttó, akár nettó forgalom, hogy eléggé szűkös lehet a mozgástér. Nem is biztos, hogy az egyéni vállalkozás a legmegfelelőbb, hacsak nem nyugdíjasként dolgozik. És akad még rengeteg kérdés, aminek megválaszolását követően lehet a válaszokat rendszerezni, majd dönteni. Még az is lehet, hogy az adott szituációban a jelenlegi megoldás a megfelelő.)

Tisztelt Könyvelő zóna?

Kata-s adózó vagyok, élelmiszer boltom van.

Éves bevételem nem éri el a 12 millió forintot.

Át kell lépnem 2019-től alanyi áfa mentességbe?

Költségelszámolásnál (rezsi, iparűzési adó stb) van előnyöm az áfa mentességből vagy hátrányom?

Tisztelt Hanig István Úr!

Nem kötelező választani az alanyi adómentességet, de ha áfa körös volt 2018-ban, , és nem szeretne maradni, akkor ezt a szándékát be kell jelenteni, nem automatikus a váltás.

A katás adózónak költségelszámolási kötelezettsége nincs, csak az áfabevallásnál önmaga károsítása nélkül nem tudja megcsinálni rendesen a bevallást. Nem dönthető el ennyi adatból, hogy melyik megoldás előnyösebb az ön számára.

Megjegyzéseink:

1. Nagyon nehezen képzelhető el, hogy egy élelmiszerbolt számára a kata előnyös lenne, akár egyéni, akár társas vállalkozásról van szó.

2. A feltett kérdésre a legjobb és legbiztosabb választ a könyvelőjétől kaphat, javasoljuk, hogy vele egyeztessen – sürgősen, még ezen a héten! 😉

A könyvelőm viszont át akar léptetni alanyi áfa mentességbe, katásként. Már két éve katás vagyok. Könyvelőt kéne váltanom?

Kedves Hanig János Úr!

A körülmények alapos ismerete nélkül felelőtlenség lenne (és etikátlan is) igent, vagy nemet mondanunk a kérdésére.

Egy boltosnak árubeszerzése és értékesítési ára van, az árkulcsból kell fenntartania az üzemeltetést, megélnie. Az áfabevalláshoz szüksége van a részletes elszámoláshoz (beszerzések, értékesítések, stb.), ami a kata adózáshoz nem szükséges (az IPA bevalláshoz is jobb lehet, ha az eladott áruk beszerzési értékével csökkentheti az adóalapot – hacsak nem a fix összeget választotta, mert úgy számolták ki, hogy az jobban megéri).

Ha alanyi adómentes lesz, akkor a beszerzett áruk (és igénybevett szolgáltatások) áfáját nem vonhatja le, ugyanakkor az értékesítéskor ezt ugyanúgy figyelembe kell vennie, hacsak nem akar ráfizetni:

aam értékesítési ár = nettó beszerzési ár + beszerzési áfa + nettó árrés

afa értékesítési ár = nettó beszerzési ár + (érékesítési áfa – beszerzési áfa) + nettó árrés

Lehet számolgatni… Mivel van már 2 év tapasztalata, és számadata, viszonylag egyszerű lesz számolni, az 5% és a 27% nehezíti csak a négy alapművelet használatát. 😉

Ha pedig már úgyis számolnak, akkor érdemes arra is rápillantani, hogy másik adózási mód választásával nem jönne-e ki jobban.